日銀がETFの購入を年間3兆3,000億円から6兆円に倍増するとの報道がなされています。このETFは株価指数連動型の上場投資信託になりますが、具体的にこれは何なんでしょうか?

通常の投資信託の場合、銘柄を選ぶのが面倒くさい、あるいは投資が下手だという人が証券会社や銀行などにお金を預け、自分の代わりに委託して投資してもらうことになるかと思います。できるだけ投資のうまい会社に委託することにより、投資収益が増えていくものと思いますが、下手な会社に委託すると逆に損をしてしまうこともあります。

もし、日銀の投資信託もこれと同じような仕組みならば、どこかの投資信託会社が日銀による委託を受け、最終的には個別銘柄を実際に購入することになるはずです。この金額が年間6兆円に上るということは、6兆円分の株を買えといわれていることになるわけですが、買いたい株がない場合や割高な株ばかりになった場合はどうなってしまうのでしょうか?

無理をしてでも高値の株を買っていき、無理やり6兆円分のノルマを達成するのでしょうか?

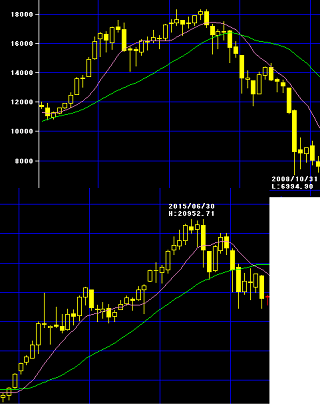

このあたりの投資基準の詳細は不明ですが、基本的には上値追いはせず、下がったら買いが入るということが言われておりますので、株価が大きく下がりにくい状況になってきたということがいえそうです。この安心感から日経平均株価は上昇していますが、新興などのマザーズ市場は依然として低迷した状況が続いております。

本来でしたら、マザーズ新興市場のように、日経平均株価も下落していておかしくない状況と思われますが、下がったらETFなどの買いが入ることにより、本来の株価とは乖離した状況になっていることが指摘されています。

もし、このような下がったら買いが入る状況が延々と続いていけば、最終的に日銀が企業の株を買い占めてしまうことにはならないのかという疑問が出てきます。

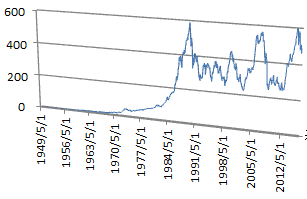

現在の東証1部の時価総額は約508兆円となっていますので、単純に毎年6兆円づつ買っていっても全部買い占めるには100年ぐらいかかる計算にはなりますが、買うばかりで売らなければ、本来の市場原理をゆがめてしまうことにもなりかねません。

最終的には、どの企業でも日銀が大株主になってしまうという可能性もあるのではないかという気がしております。今回の日銀ETF購入の増額により、市場の健全性をゆがめることになるのではないかという懸念が広まっております。