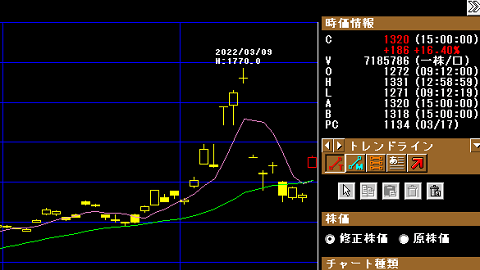

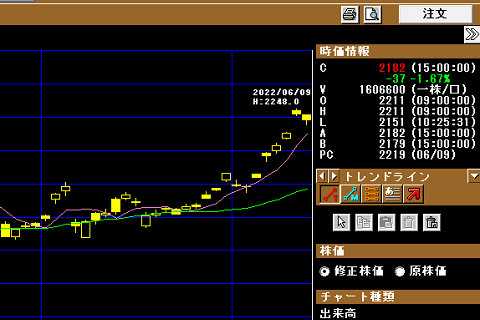

原油価格の高騰が止まらず、原油ダブルブルが2248円の高値を付けましたが、この上昇過程で既に売却してしまった人も多いかもしれません。

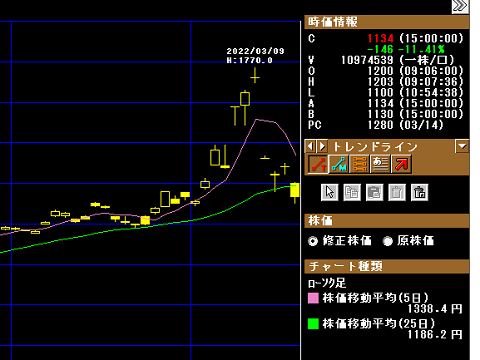

こうなってきますと、逆に原油ベアに関心が移ってしまいますが、そう簡単に上昇トレンドが終了してしまうものでしょうか?

売り物が出なくなった時、さらに暴騰していく傾向があると感じていますが、今までのパターンですと一旦は調整する可能性もあると感じています。

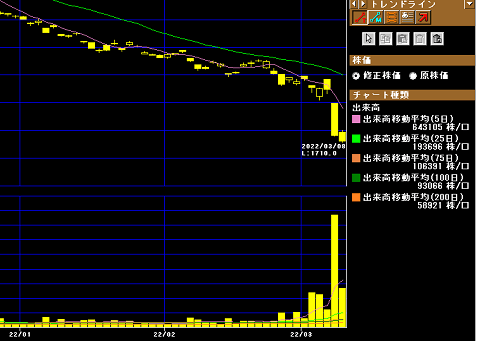

上海の再ロックダウンなど、中国でのコロナの影響が懸念されてはいますが、原油高トレンドが止まる要因はそうあまり多くは見当たりません。

おそらく、この原油高は数年程度、継続してしまう可能性もあると感じています。

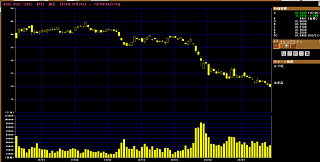

また原油高によってインフレが加速して景気が後退するとすれば、日経ダブルインバースも気になるところですが、ここ最近の円安の影響により、逆に日経平均株価は上昇傾向にあるようです。

もし円安トレンドが一服して原油高が高止まりしますと、日経平均株価が下落してしまうのではないかと思います。