国民民主党の103万円の壁の引き上げが議論されていますが、これは働き控えを解消する目的のほか、7~8兆円規模の大幅な減税策の側面もあります。

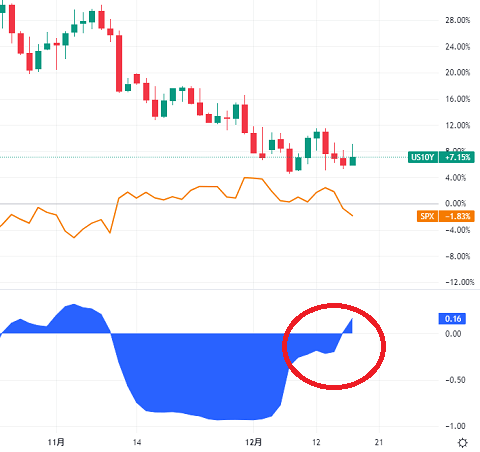

仮に、国と地方で7兆円の減税となる場合、10年間で70兆円規模となりますが、この財源を確保しないままに国債で賄うとなれば、国債や為替への影響が出てくる可能性は否めません。

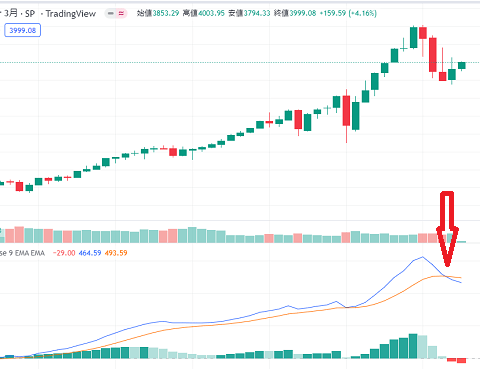

記憶に新しいのは、2022年にイギリスのトラス政権が大幅な減税策を打ち出した際には、通貨、国債、為替が下落してトリプル安となり、大混乱を招いてトラス・ショックとなりました。単純に比較はできませんが、日本でも財源のないままで大幅な減税策を打ち出した場合、国債の暴落や円安など、何らかの影響が出てくるものと思われます。

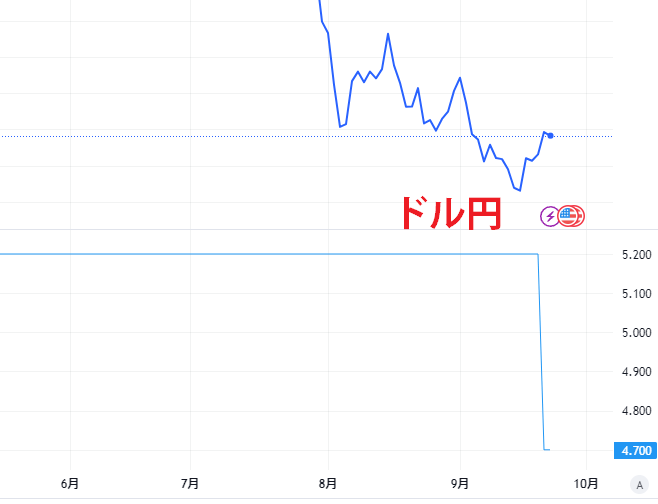

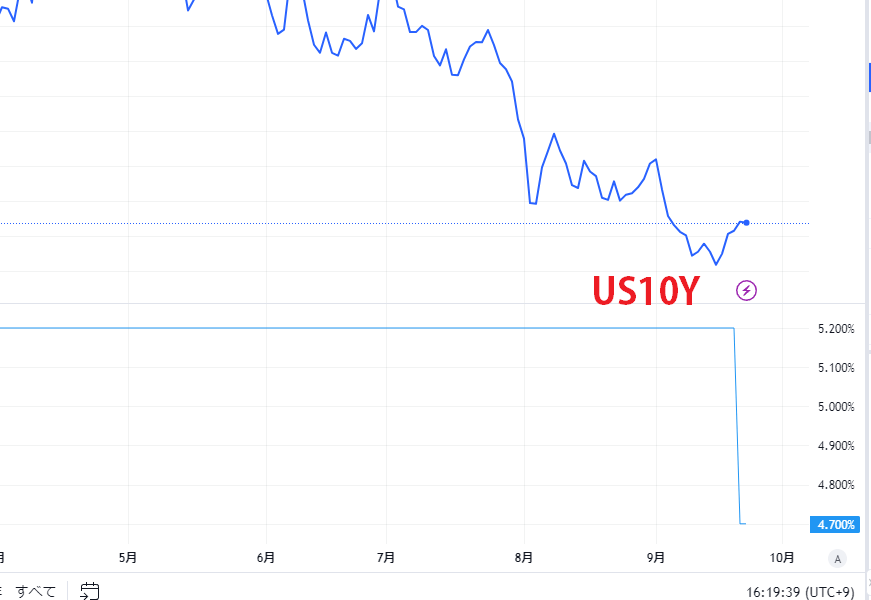

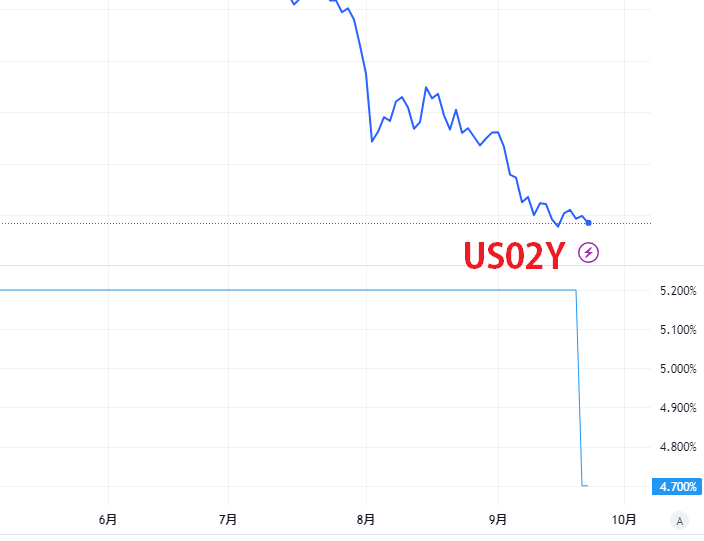

現状では、引き上げ幅は20円~30円程度の小幅なものに留まると予想されていますが、万一、75万円レベルでの引き上げ幅が決定した場合、為替や国債に影響が出てくるはずです。

もし75万円の引き上げが実現した場合、これをきっかけとして、次々と減税策が打ち出されていき、財務省による歯止めが効かなくなってしまうことも考えられます。

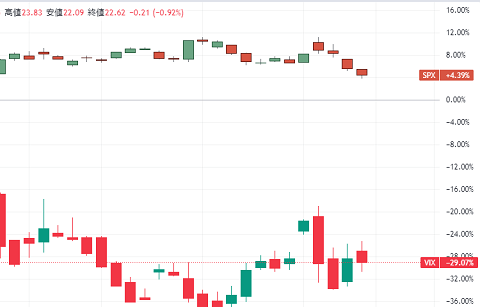

ただし、日本の場合はもともとが放漫財政で、すでに1000兆円を超える借金がありますので、今さら7~8兆円程度増えたとしても市場に与える影響は限定的との見方もあります。タイミング的にも、米国トランプ政権がウクライナ停戦を実現した場合、原油安によりインフレが終息してドル安の流れになるはずなので、通貨安ではなく、円高方向に触れてもおかしくはありません。

トランプ政権がウクライナ停戦を実現できるか、あるいは日銀が追加利上げに踏み切るのかなど、さまざまな要素もからんでくると思いますが、ここ数か月間は金融市場にどのような動きが出てくるのか、不透明な状況が続くものと予想してます。