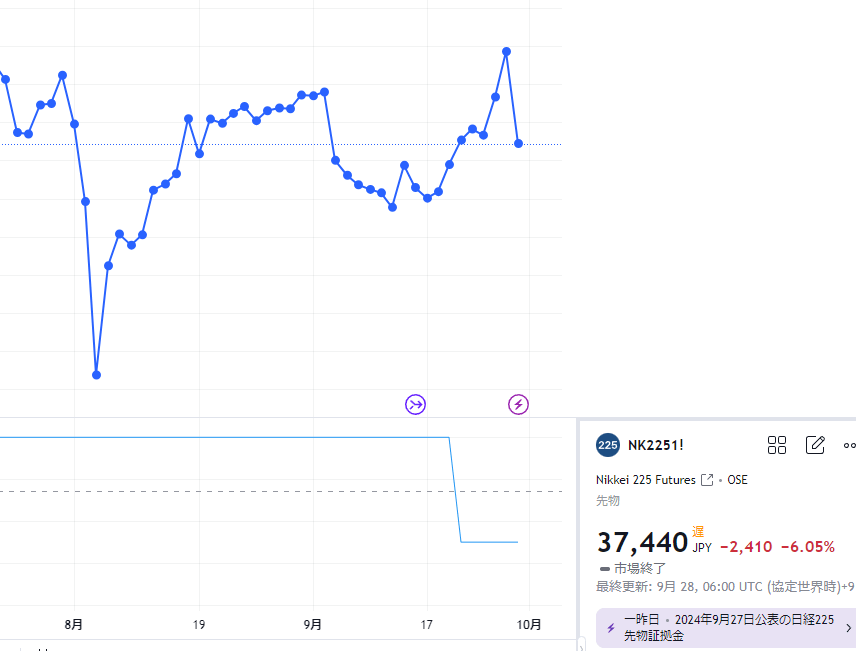

総裁選で石破氏が当選したことにより、日経平均先物が2,410円の大暴落となりました。

この時点でも歴代3位の下落幅ですが、下落率からいえば、まだ6%程度となっています。

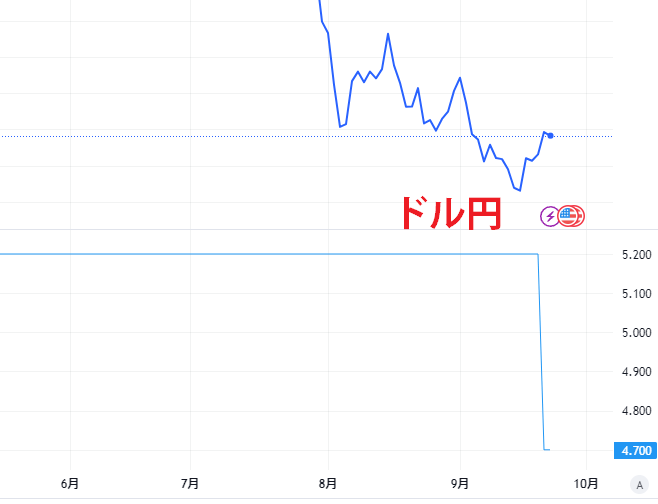

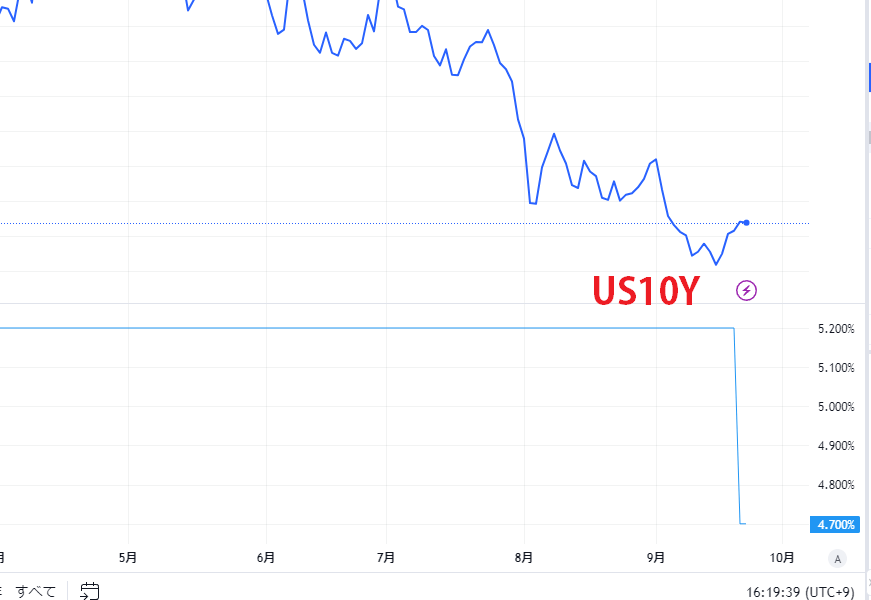

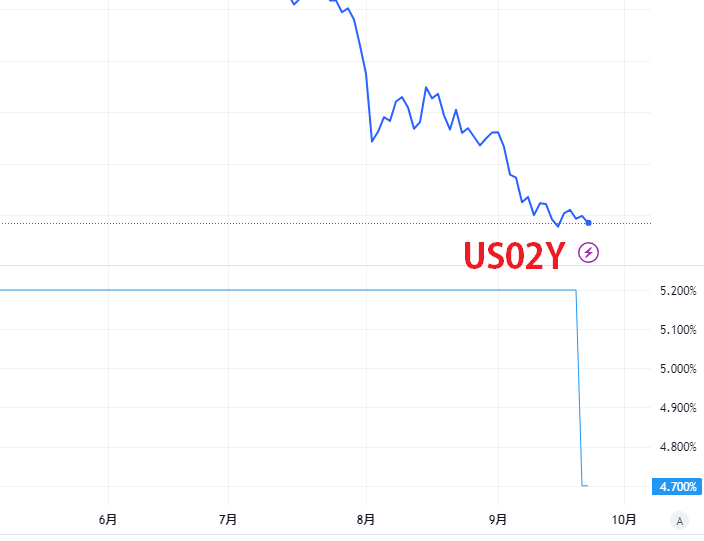

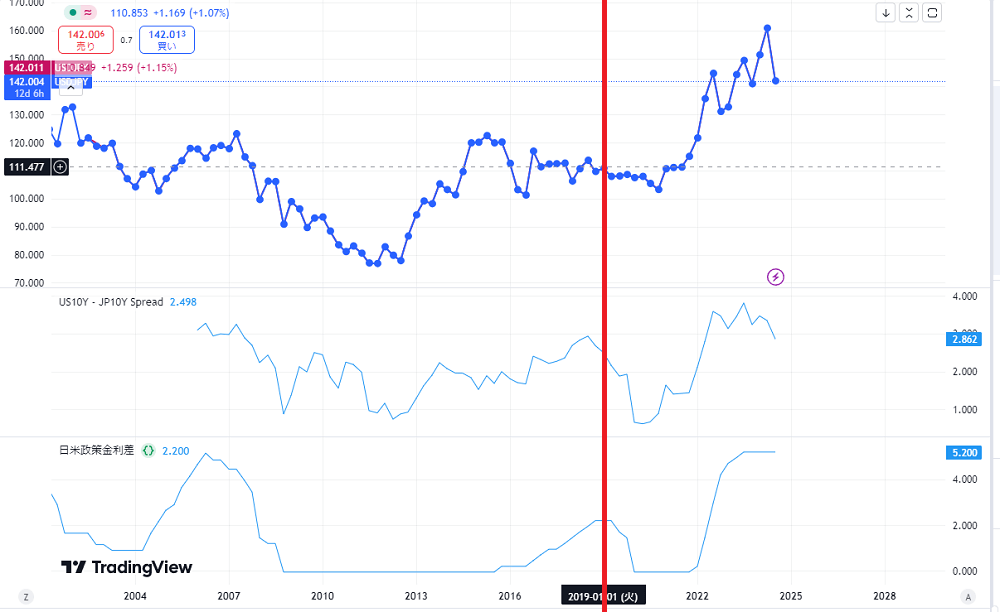

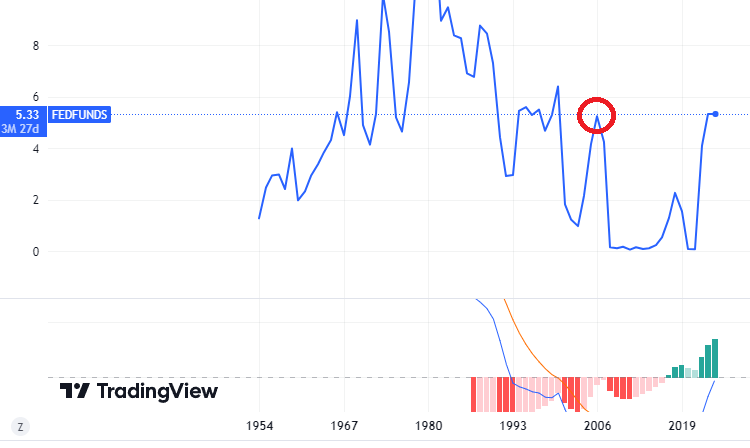

先日のFRBの大幅な利下げで円高にふれるものと思いつつ、実際には高市氏が優勢になると逆に円安方向へ向かいましたが、その分は帳消しになって下がるものと思われます。さらに、FRBの利下げ分も円高になるとすれば、月曜日は大幅な大暴落になるかもしれません。

さらに、株価が大暴落すると、NISA国民からの反発があると予想されますので、石破憎しで総選挙の結果にも影響しかねません。

ただ、石破氏は高齢者からの支持が厚いため、政権交代までにはならないとは思いますが、多少は折り込むかもしれない雰囲気になりつつあります。

ご祝儀相場で暴騰する可能性もゼロではないものの、おそらくは総選挙で国民に信を問い、自民党が議席を確保した後になるのかもしれません。

個人的には、先日のFRBの利下げ分も合わせて、1ドル135円あたりまで下落するのではないかと予想しています。ただ、演説の内容がよかったですし、高齢者などからの支持が厚いため、株価が大暴落したとしても、政権交代までにはならないと考えてます。